Orientarsi nel mercato del F&B in Cina: principali tendenze e opportunità di crescita

Il mercato cinese del settore F&B presenta un panorama dinamico con un notevole potenziale di crescita e preferenze dei consumatori in continua evoluzione. Nonostante l’intensa concorrenza, le aziende straniere che entrano nel mercato cinese attraverso investimenti diretti o partnership con aziende locali sono in aumento. In questo mercato dinamico, la chiave del successo risiede nell’adattamento alle mutevoli tendenze del mercato e nella promozione delle innovazioni.

Il mercato cinese del food and beverage (F&B) rappresenta uno dei settori principali e in più rapida crescita a livello globale. Questa crescita è alimentata dall’aumento della spesa dei consumatori, dalla rapida urbanizzazione e dall’ascesa di una classe media in forte espansione.

Con la crescente attenzione alla salute e alla qualità da parte dei consumatori, c’è un notevole spostamento verso prodotti più sani e di alto livello. Gli alimenti biologici, funzionali e a basso contenuto di zuccheri stanno guadagnando popolarità, il che riflette le preferenze in evoluzione dei consumatori cinesi.

Al contempo, l’e-commerce sta rivoluzionando il mercato F&B, con le vendite online che si prevede rappresenteranno il 10% delle entrate totali entro il 2024. Questa trasformazione digitale offre ai consumatori una maggiore comodità e l’accesso a una più ampia varietà di prodotti.

Nonostante le sfide rappresentate da modifiche normative, problemi di sicurezza alimentare e intensa concorrenza, il mercato presenta opportunità significative. Gli alimenti a base vegetale, le bevande funzionali e le tecnologie alimentari innovative sono destinati alla crescita. Inoltre, il ruolo della Cina quale principale importatore di prodotti alimentari e bevande evidenzia il crescente interesse dei cinesi per le cucine e i sapori internazionali.

Panoramica del mercato F&B cinese

Dimensioni del mercato

Il mercato cinese del F&B è vasto e diversificato e copre l’intera catena di approvvigionamento, dalla fornitura delle materie prime, alla produzione fino alla lavorazione e al consumo finale. Negli ultimi anni, il mercato ha mostrato un significativo trend di crescita, raggiungendo nel 2023 circa

Importazioni F&B

Le importazioni di generi alimentari del Paese sono cresciute da 49 miliardi di dollari nel 2013 a 139,62 miliardi di dollari nel 2022, registrando un tasso di crescita annuo del 12,3%. Il Paese è diventato il maggiore importatore di cibo al mondo.

In base al report, le prime sei categorie alimentari importate dalla Cina includono carne, carne lavorata, cereali e prodotti a base di cereali trasformati, prodotti acquatici, frutta e prodotti a base di frutta, prodotti lattiero-caseari e olio vegetale. Il valore totale delle importazioni per ciascuna categoria è superiore a 10 miliardi di dollari e l’insieme di tutte queste categorie hanno rappresentato il 79,1% delle importazioni alimentari totali della Cina.

Tra le principali fonti di provenienza delle importazioni alimentari, i Paesi leader sono stati gli Stati Uniti, il Brasile e la Nuova Zelanda. Nel 2022, gli Stati Uniti sono stati i primi in classifica con un valore delle importazioni di 16,85 miliardi di dollari, pari al 12,1% delle importazioni alimentari totali della Cina. Di seguito il Brasile, con un valore delle importazioni di 12,85 miliardi di dollari ed un aumento del 23,1% e pari al 9,2% del totale. La Nuova Zelanda si è classificata al terzo posto con 10,89 miliardi di dollari di importazioni, un aumento del 4,3%, che rappresenta il 7,8% del valore totale delle importazioni alimentari della Cina.

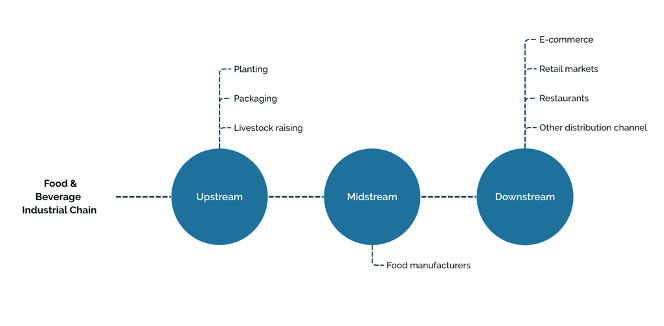

Struttura industriale

L’industria F&B cinese può essere classificata in tre segmenti: upstream, midstream e downstream. Il segmento upstream comprende la semina, l’imballaggio e l’allevamento del bestiame. Il midstream comprende i produttori di F&B. Il downstream riguarda le piattaforme di e-commerce, i mercati al dettaglio, i ristoranti e gli altri canali di distribuzione. Ogni fase di questa filiera industriale presenta tendenze diverse e opportunità uniche di crescita e innovazione.

Upstream

Tra i settori upstream del F&B, i progressi tecnologici hanno trasformato l’imballaggio alimentare da semplice misura protettiva durante il trasporto ad importante strumento di marketing.

Il packaging svolge ora un ruolo cruciale nell’influenzare il comportamento dei consumatori, fungendo da canale diretto per i suoi contenuti di marketing. Questo è particolarmente rilevante nei settori degli snack, dei cibi istantanei e delle consegne di cibo.

Con l’aumento dei consumatori più giovani, l’industria degli imballaggi si sta adattando all'”economia dell’apparenza” utilizzando design accattivanti, personalizzati e in co-branding. Le piattaforme di e-commerce, sempre più diffuse, richiedono standard di imballaggio più elevati per durata e omogeneità a causa del trasporto su lunghe distanze e delle diverse condizioni ambientali. Attualmente, circa il 51% dei materiali di imballaggio alimentare sono in plastica, il 25% in carta, il 20% in metallo e meno del 10% in vetro.

La sostenibilità, inoltre, sta diventando un fattore trainante nel settore degli imballaggi. C’è una crescente attenzione sulla riduzione dell’inquinamento ambientale attraverso l’utilizzo di materiali biodegradabili ed ecologici. Si prevede che i progressi tecnologici, tra cui lo sviluppo di polimeri naturali, materiali riciclabili e nanotecnologie, plasmeranno il futuro degli imballaggi alimentari. Inoltre, i materiali di imballaggio riciclabili ed ecologici diventeranno una tendenza importante, con una forte attenzione verso gli imballaggi ecologici e le tecnologie avanzate.

Midstream

Il settore midstream è dominato dai produttori alimentari, in particolare nei segmenti degli alcolici, dei prodotti lattiero-caseari e delle bevande. Secondo il Food & Beverage Innovation Forum 2023 (FBIF), il 29% delle principali aziende cinesi di F&B fa parte della categoria degli alcolici, seguita dal 15% nei prodotti lattiero-caseari, il 14% nelle bevande, il 10% nei condimenti e il’8% negli snack. I primi dieci produttori di F&B in questo settore sono i seguenti:

| IDE in Canada per Paese – Investitore finale: Cina | ||||

| Classifica 2023 | Classifica 2022 | Società | Principale categoria di prodotti | Valore

(x 100 milioni di RMB) |

| 1 | 2 | Kweicho Moutai

(贵州茅台) |

Alcool | 1238 |

| 2 | 1 | Yili Group

(伊利集团) |

Lattiero caseario | 1211 |

| 3 | 4 | WH Group

(万洲国际) |

Carne | 1014 |

|

4 |

3 |

Mengniu (蒙牛集团) |

Lattiero caseario |

926 |

| 5 | 5 | Master Kong

(康师傅) |

Multiple categorie | 780 |

| 6 | 6 | Wuliangye

(五粮液) |

Alcool | 675 |

| 7 | 7 | Gruppo Wahaha di Hangzhou

(娃哈哈) |

Bevande | 512 |

| 8 | 8 | Fornitore verificato – ShanDong Luhua Group Co., Ltd | Olio vegetale | 468 |

| 9 | 9 | China Resources Breweries

(华润啤酒) |

Alcool | 352 |

| 10 | 10 | Nongfu Spring

(农夫山泉) |

Bevande | 332 |

Nella categoria degli alcolici, il Baijiu (liquore cinese) è particolarmente importante per il suo significato culturale e sociale. Alcuni marchi, come Kweichow Moutai, si stanno rivolgendo ai consumatori più giovani con prodotti innovativi come il Maotai Ice Cream. Nel primo trimestre del 2024, le entrate di Maotai Ice Cream sono aumentate del 239,62% su base annua e l’azienda ha aperto 35 negozi monomarca, segnando un aumento del 48% su base annua.

Anche i produttori lattiero-caseari stanno vivendo cambiamenti significativi poiché evolvono per soddisfare le richieste del mercato. Dopo le sfide affrontate durante la pandemia di COVID-19, l’industria lattiero-casearia si è ripresa rapidamente. Nel 2023, la produzione totale di latte della Cina ha raggiunto i 42,81 milioni di tonnellate, con un aumento del 6,3% rispetto all’anno precedente. La domanda di prodotti lattiero-caseari si sta ampliando oltre il tradizionale latte, includendo ora latte di capra, latte in polvere, formaggio e burro, trainata dalla crescente attenzione dei consumatori cinesi verso la salute.

Il settore delle bevande, in particolare il tè raffinato, ha registrato una crescita notevole. Sapori, funzioni e benefici nutrizionali sono fattori chiave di questo segmento. Guidano il mercato marchi affermati come Wahaha e Nongfu Spring che hanno diversificato le loro linee di prodotti includendo una varietà di succhi di frutta, tè ready-to-drink (RTD) e bevande energetiche. Inoltre, le bevande RTD integrano concetti di identità culturale e di salute tradizionali cinesi come il nutrimento dell’anima e la depurazione del sistema interno. Inoltre, poiché un numero crescente di consumatori presta particolare attenzione alla cura personale, le bevande senza zuccheri sono le bevande RTD con la domanda più alta sul mercato.

Downstream

L’e-commerce è diventato un importante canale di distribuzione del settore downstream. Le piattaforme online offrono un’ampia gamma di prodotti, dai generi alimentari agli snack e alle bevande, soddisfacendo le diverse preferenze dei consumatori. Man mano che i prodotti alimentari regionali guadagnano in popolarità, le piattaforme di e-commerce svolgono un ruolo cruciale nella loro distribuzione nazionale.

Fattori chiave di crescita del mercato F&B cinese

Il rapido sviluppo economico, insieme alle politiche mirate a migliorare i consumi e alla crescente domanda dei consumatori, sta sostenendo la crescita del mercato. Grazie all’aumento del reddito pro capite e l’evoluzione delle preferenze di consumo, i consumatori pongono maggiore attenzione alla qualità, al gusto e al valore nutrizionale di alimenti e bevande, stimolando così innovazione e avanzamenti nel settore. L’accelerazione dell’urbanizzazione e i cambiamenti nella composizione demografica offrono inoltre nuove opportunità di espansione per il mercato food & beverage.

Urbanizzazione

Nell’esaminare i fattori di crescita del mercato per l’industria F&B cinese, il ruolo del comportamento dei consumatori risalta in modo prominente. Una tendenza demografica critica è la prevista urbanizzazione della popolazione cinese, con proiezioni che indicano che, entro il 2035, il 74% della popolazione risiederà in aree urbane. Si prevede che questo cambiamento avrà un impatto significativo sui modelli di consumo alimentare, poiché i residenti urbani in genere richiedono opzioni alimentari più convenienti e alimenti processati a causa del loro stile di vita frenetico. Di conseguenza, è probabile che l’industria assista a un aumento della domanda di prodotti in linea con le esigenze di una popolazione urbanizzata che cerca efficienza senza compromettere la qualità del cibo.

Cambiamento delle abitudini di consumo

Un altro fattore influente nella crescita del mercato è l’evoluzione delle abitudini alimentari dei consumatori cinesi. Dato lo spostamento verso preferenze alimentari più sane, i consumatori danno sempre più priorità agli alimenti senza zuccheri, a basso contenuto di grassi, ad alto contenuto di nutrienti, non OGM (organismi geneticamente modificati) e funzionali.

La crescente attenzione verso un’alimentazione più salutare offre opportunità significative per i marchi internazionali che promuovono prodotti di alta qualità orientati al benessere. Questi brand possono puntare su tale tendenza proponendo alimenti biologici e funzionali, in grado di soddisfare un mercato sempre più consapevole e attento ai benefici nutrizionali delle proprie scelte alimentari.

E-commerce e digitalizzazione

L’ascesa dell’e-commerce e della digitalizzazione è un altro dei fattori significativi che stanno plasmando l’industria del F&B in Cina. Piattaforme come Alibaba, Tmall e JD.com hanno trasformato il panorama della vendita al dettaglio tradizionale, offrendo ai prodotti F&B un nuovo metodo di distribuzione. La rapida crescita di questi marketplace digitali ha creato un canale efficiente e diretto di ingresso per le aziende straniere nel mercato cinese.

Utilizzando queste piattaforme, i marchi internazionali possono superare le barriere di distribuzione tradizionali e connettersi in modo più efficace con una vasta base di consumatori.

L’ingresso della Generazione Z nel mercato e il ruolo demografico rilevante che questa generazione occupa nei consumi, unito ai loro stili di vita fortemente influenzati dai social media, stanno diventando un punto di riferimento fondamentale per i produttori di alimenti. Le preferenze e i comportamenti di questa generazione, plasmati da rapide interazioni digitali e tendenze in continua evoluzione, presentano nuove opportunità per lo sviluppo dei prodotti. La presenza pervasiva dei social media e la rapida evoluzione delle tendenze della moda continueranno a spingere i consumatori cinesi verso prodotti più diversificati e di qualità superiore.

Tendenze in aumento

Passaggio a prodotti premium

Con l’aumento del reddito disponibile, i consumatori cinesi sono sempre più inclini a investire in prodotti alimentari di alta qualità, sicuri e di marca. Questo cambiamento è particolarmente pronunciato nei segmenti lattiero-caseario, delle bevande e degli snack, dove i prodotti di alta qualità e ad alto contenuto nutritivo stanno iniziando a guadagnare una crescente quota di mercato. Nelle aree urbane, dove i bisogni primari della fame sono stati ampiamente soddisfatti, i cibi di tendenza sui social media, i prodotti a basso contenuto calorico e gli snack premium occupano sempre più gli scaffali dei negozi e le piattaforme di e-commerce. In futuro, gli alimenti orientati alla salute diventeranno sempre più importanti per i consumatori cinesi. Questa tendenza è già evidente in categorie come il tè RTD, i prodotti lattiero-caseari e la frutta.

Proteine vegetali e alternative

C’è una crescente domanda di prodotti a base vegetale e proteine alternative a quelle tradizionali, guidata da consumatori attenti alla salute e sensibili alla sostenibilità ambientale. Questa tendenza rispecchia i trend globali verso diete più sostenibili e orientate alla salute. Nelle regioni sviluppate e nelle città di primo livello della Cina, i giovani professionisti, influenzati da uno stile di vita frenetico e dall’integrazione di culture straniere, prestano sempre più attenzione agli ingredienti alimentari per soddisfare le loro esigenze di salute e gusto. Negli ultimi anni, prodotti come gli articoli a base di soia e i latti vegetali sono diventati sempre più popolari, in particolare nel settore delle bevande. La Cina presenta un mercato promettente con opportunità in espansione, poiché sia i consumatori che i quadri normativi supportano sempre più queste opzioni alimentari innovative.

Tè, caffè e bevande alcoliche

Il mercato del tè, del caffè e delle bevande alcoliche sta vivendo cambiamenti dinamici, caratterizzati da una rapida innovazione nei sapori e nell’offerta di prodotti. I marchi leader del settore introducono continuamente nuovi gusti e si impegnano in iniziative di co-branding con marchi famosi e di lusso. Questa tendenza è alimentata da un ambiente di lavoro frenetico che richiede l’offerta di bevande convenienti e stimolanti. L’evoluzione del settore è caratterizzata da una continua rivoluzione negli ingredienti e nei metodi di preparazione, guidata sia dalle preferenze dei consumatori che dai progressi tecnologici.

Opportunità, sfide e suggerimenti per gli investitori stranieri

Il mercato F&B cinese è caratterizzato dalle sue vaste dimensioni, da una rapida crescita e da richieste diverse da parte dei consumatori. Detto questo, gli investitori stranieri che entrano in questo mercato possono affrontare molteplici sfide, tra cui la concorrenza delle imprese locali, l’adattamento culturale, un contesto normativo complesso, problemi logistici e nella catena di approvvigionamento nonché cambiamenti nelle preferenze dei consumatori.

Poiché il mercato continua ad evolversi, per avere successo in questo ambiente dinamico le aziende straniere devono adattarsi alle tendenze in evoluzione e sfruttare l’innovazione.

Adattarsi alle preferenze locali

Le aziende straniere possono raggiungere il successo nel mercato cinese adattando i loro prodotti ai gusti e alle abitudini alimentari locali. Ad esempio, Starbucks ha adattato con successo la sua offerta alle preferenze locali introducendo la

Puntare su prodotti sani e di alta qualità

La creazione di prodotti premium e di alta qualità che soddisfino le aspettative dei consumatori cinesi può rivelarsi la strategia giusta per il successo. La pandemia ha accelerato la consapevolezza dei consumatori cinesi nei confronti della salute, il che ha portato a un’impennata nella domanda di alimenti importati di alta qualità e salutari. Prendendo ad esempio la frutta, negli ultimi anni le preferenze dei consumatori sono cambiate in modo significativo. C’è stato un passaggio dalla scelta della frutta ordinaria, la sensibilità al prezzo e la preferenza per prodotti con una lunga durata di conservazione, verso una crescente domanda di frutta importata con una durata di conservazione più breve, ma un valore più elevato. Questa tendenza è evidente con i frutti di stagione come le ciliegie in inverno e i durian in estate.

Sfruttare l’e-commerce

Lo sviluppo dell’e-commerce ha fornito canali di vendita diversificati per i prodotti alimentari importati, tra cui piattaforme di e-commerce tradizionali, piattaforme di e-commerce transfrontaliere e nuovi modelli di vendita al dettaglio. Queste piattaforme hanno aumentato in modo significativo le vendite di alimenti importati ottimizzando l’esperienza dell’utente e migliorando l’efficienza logistica. Per gli investitori stranieri, adattarsi a questa tendenza è fondamentale per espandersi nel mercato cinese.

Investire nella produzione upstream

Gli investitori stranieri possono trarre vantaggio dall’investimento nei settori manifatturieri upstream nazionali della Cina, come la semina e l’imballaggio. Le industrie F&B upstream nel settore alimentare cinese sono in fase di forte sviluppo e innovazione, il che significa che le attrezzature, la tecnologia e il talento di fascia alta diventeranno elementi inevitabili della domanda. È probabile che l’investimento in queste aree tecnologiche produca rendimenti più elevati con l’aumento delle vendite al dettaglio.

Chi siamo

China Briefing è una delle cinque pubblicazioni di Asia Briefing, casa editrice di Dezan Shira & Associates. Dal 1999, divulghiamo notizie pratiche su aspetti normativi, fiscali, contabili e di gestione all’internazionalizzazione in Asia. Per abbonarti gratuitamente clicca qui.

Dezan Shira & Associates assiste gli investitori stranieri in Cina dal 1992 attraverso gli uffici di Pechino, Tianjin, Dalian, Qingdao, Shanghai, Ningbo, Suzhou, Guangzhou, Haikou, Zhongshan, Shenzhen, Haikou e Hong Kong. Altri uffici diretti sono in Vietnam, Indonesia, Singapore, Stati Uniti, Germania, Italia, India, Dubai (Emirati Arabi Uniti) e Mongolia. Attraverso partner diretti offriamo supporto anche nelle Filippine, Malesia, Tailandia, Bangladesh e Oceania. Per assistenza in Cina, contatta l’indirizzo china@dezshira.com o visita il nostro sito www.dezshira.com.

- Previous Article Contabilità digitale in Cina: gestire gli effetti della completa digitalizzazione dell’e-fapiao e della nuova legge sulla contabilità

- Next Article Explorando el mercado de alimentos y bebidas de China: Tendencias claves de crecimiento y oportunidades