Requisitos para acceder a los beneficios de un convenio de doble imposición en China

Por Eunice Ku, Zhou Qian y Matthew Zito

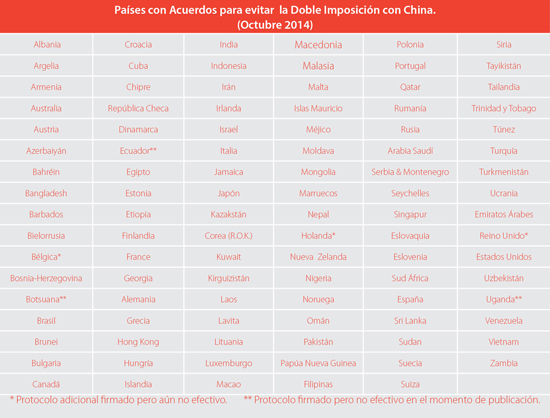

El primer requisito para acceder a las ventajas del convenio de doble imposición (o tratado fiscal) es determinar si se es residente fiscal de un país con un convenio con China efectivo (i.e. no ser residente con respecto a China). Para una lista de países relevantes, refiérase al listado siguiente:

Siguiendo esto, los requisitos para ser beneficiario deben ser analizados de acuerdo a cada tratado específico. Estos normalmente están organizados de acuerdo a como sigue:

- Personas cubiertas;

- Tasa cubiertas;

- Definición de los términos clave;

- Impuestos sobre ingresos;

- Impuestos sobre capital;

- Eliminación de la doble imposición; y

- Intercambio de información.

De acuerdo con ello, el solicitante debe de ser una persona cubierta por el convenio; los beneficios a reclamar deben de ser la exención o reducción de impuestos estipulada por el convenio; y otros detalles relacionados con el convenio deben satisfacerse para que una resolución positiva sea emitida en la solicitud de acceso a los beneficios del convenio. Entre estos criterios, el establecimiento permanente y el estatus de propietario beneficiario son de crítica importancia para entender el funcionamiento de los convenios y se tratan extensamente a continuación.

Vehículos para Propósitos Especiales

Antes de 2008, un vehículo para propósitos especiales era la estructura más común que las empresas extranjeras usaban para mantener inversiones en China. Un Vehículo para propósitos especiales es una compañía holding creada por un inversor extranjero fuera de China -normalmente en Hong Kong o otras localidades que ofrecen ventajas fiscales notables y imposición fiscal favorable con China- por el propósito especial de mantener el interés del capital en una empresa de inversión extranjera.

Una de las ventajas de utilizar un vehículo para propósitos especiales es que se puede beneficiar de ratios de retención fiscal preferentes en los dividendos y otras ganancias pasivas bajo los tratados entre China y la jurisdicción en la que dicho vehículo para propósitos especiales esta situado. Por ejemplo, el acuerdo de doble tasación de Hong Kong con China reduce el ratio de retención fiscal en dividendos del 10 al 5 por ciento.

Establecimiento Permanente

El establecimiento permanente -definido como un lugar fijo donde el negocio de una empresa tiene lugar en un país en concreto- es un concepto clave para la aplicabilidad de convenios fiscales. Si una empresa no residente (en cuanto a China) es un residente fiscal de una jurisdicción que tiene un convenio con China, puede ser capaz de reclamar la exención del impuesto sobre sociedades si su establecimiento o lugar físico en China no constituye establecimiento permanente conforme el artículo referente al establecimiento permanente del correspondiente convenio .

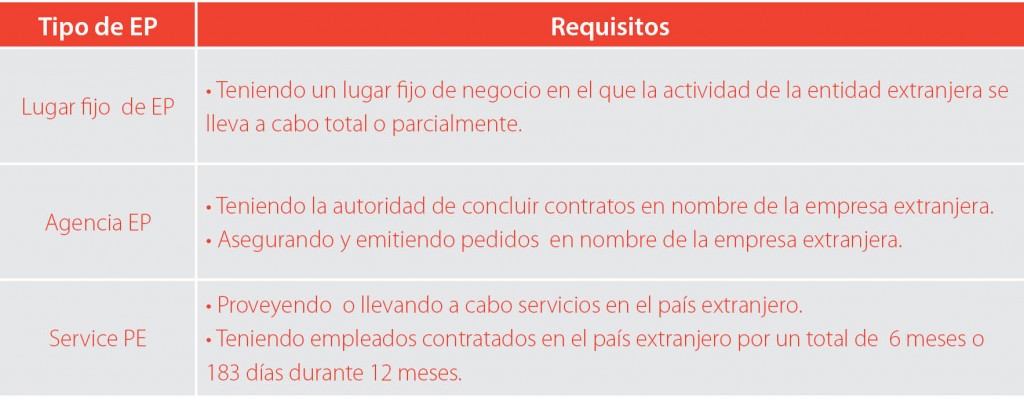

De todos modos, si un residente de un país que tiene un tratado fiscaltratado fiscal con China lleva a cabo negocios en China a través del establecimiento permanente, los beneficios derivados del establecimiento permanente estarás sujetos a fiscalidad en China. En otras palabras, las compañías extranjeras pueden tener establecimiento permanente en China si:

- Tiene un establecimiento o lugar de negocio en China.

- Tiene un lugar físico, una construcción, un punto de encuentro o un proyecto de instalación o actividades de supervisión relacionadas este último que dure al menos un cierto periodo de tiempo.

- Tiene un agente concreto en China para terminar contratos o aceptar órdenes en el país.

- Tiene trabajadores trabajando en China durante un determinado periodo de tiempo.

Además de los requisitos de los convenios, hay también requisitos estipulados por las leyes chinas que clarifican si un específico tipo de negocio puede disfrutar de los beneficios del convenio o no, como por ejemple “propietario beneficiario”, estatus regulado por la circular 601 y la circular 30.

Propietario Beneficiario

La circular 601 dice que el receptor de los dividendos, las participaciones en las ganancias y los intereses de una empresa residente en China tiene derecho a los beneficios del tratado si el receptor puede ser nombrado “propietario beneficiario” de dichos ingresos. El término “propietario beneficiario” se refiere a un individuo, una compañía u otro grupo que tiene la propiedad y el derecho de control sobre las ganancias. A la hora de determinar si la compañía no residente es el propietario beneficiario de las participaciones de las ganancias, las administraciones de impuestos aplicarán un principio llamado “sustancia sobre forma”. Un “propietario beneficiario” debe estar relacionado con las actividades operativas. Un agente o una empresa conducto no constituyen un “propietario beneficiario”.

In general, los siguientes siete factores no son favorables a la aceptación de un candidato como propietario beneficiario:

- El candidato está obligado a pagar o distribuir todos o la mayoría de sus ingresos (i.e. 60 por ciento o superior) a los residentes de un tercer país (región) dentro de un periodo estipulado (i.e. dentro de 12 meses desde la recepción de los ingresos);

- A excepción de las compañías holding o ciertos derechos de los que derivan los ingresos, el candidato tiene poca o nula actividad,

- Cuando el candidato es una corporación, sus activos, operaciones y personal son relativamente pequeños (o pocos) y no son proporcionales con la cantidad de ingresos;

- El candidato tiene poco o nulo control o derecho sobre los ingresos o propiedades o derechos de los que las ganancias derivan, y asume poco o ningún riesgo;

- El otro pais (región) del acuerdo fiscal no recauda tasas o las exime sobre ingresos relevantes, o el ratio verdadero es muy bajo;

- A parte de los contratos de préstamo sobre los que se derivan y pagan los intereses , existe otro contrato de préstamo o depósito entre el acreedor y una tercera parte que son similares en cuanto a cantidad, ratio de interés, fecha de ejecución, etc.;

- A parte de contratos de copyright, patentes, propiedades tecnológicas y otros usos de los derechos sobre los que se basa la generación y pago de royalties.

|

INTRODUCCIÓN A DEZAN SHIRA & ASSOCIATES Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com |

- Previous Article China Outbound: Freer Flows of Trade, Finance and Talent Between China, ASEAN and Beyond

- Next Article Internationalisierung des Renminbi – Kooperation in Frankfurt