L’attestato di residenza fiscale in Cina: quali conseguenze sulla doppia imposizione fiscale

A cura dell’Italian Desk di Dezan Shira & Associates

La possibilità per una società straniera di trarre vantaggio dalle convenzioni per evitare la doppia imposizione (Double Tax Agreements, DTA) spesso dipende dalla cooperazione e dalla capacità della controparte cinese nell’espletare le procedure per l’ottenimento del certificato di residenza fiscale (Certificate of Tax Residency, CTR).

Nonostante le procedure per ottenere il CTR siano piuttosto snelle, ritardi e complicazioni non sono insoliti. La domanda viene effettuata in loco ma gli investitori devono comunque tutelarsi da possibili problematiche transfrontaliere.

In questo articolo, servendoci di un caso di studio, evidenzieremo l’importanza di inoltrare tempestivamente la domanda per il CTR in Cina e delineeremo una linea guida sull’intera procedura da seguire.

Un caso di studio

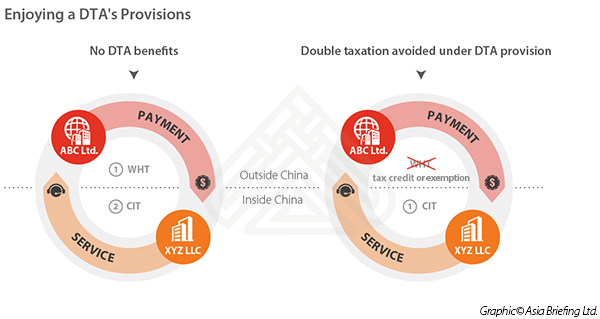

ABC Ltd., localizzata al di fuori del territorio cinese, si affida ai servizi di una società cinese XYZ LLC. Dati gli accordi contrattuali tra le due parti, XYZ LLC eroga dei servizi dietro pagamento da parte di ABC Ltd.

Questa operazione transfrontaliera è soggetta alla doppia tassazione: nel paese di origine di ABC Ltd. è richiesta una ritenuta d’acconto (Withholding Tax, WHT) in relazione al suo regime fiscale, mentre le imposte sul reddito della società sono pagate in Cina in base ai ricavi generati dall’operazione.

Per evitare problematiche inerenti alla doppia tassazione, un DTA è stato siglato tra la Cina e la nazione della società ABC Ltd.

In base a tale DTA, i profitti generati in Cina possono essere soggetti a imposta solamente in Cina, a meno che la società localizzata in Cina abbia una stabile organizzazione nel medesimo Paese di origine di ABC Ltd.

In questo caso, il DTA indica che l’utile attribuibile alle stabile organizzazione dovrebbe essere tassato solo nel Paese di origine di ABC Ltd.

Nel caso contrario, ovvero quando le imposte sono riscosse in Cina, la società dovrebbe essere esentata dalle imposte del paese di origine di ABC Ltd. o, in ogni caso, un credito d’imposta dovrebbe essere concesso, in modo tale da non imbattersi in problematiche relazionate alla doppia tassazione.

Dato questo scenario, assumendo che XYZ LLC non abbia una stabile organizzazione nel Paese di origine di ABC Ltd, la Cina dovrebbe essere l’unica nazione autorizzata a tassare la transazione. Questo significa che il paese di origine di ABC Ltd. non dovrebbe avere l’autorità per (i) incassare denaro o (ii) concedere un credito imposta.

In pratica, quando la WHT non viene applicata, il contribuente che soddisfa determinati requisiti diviene titolare di alcuni diritti, tra i quali l’esenzione di imposta attraverso il rimborso. Per richiedere un credito d’imposta (o esenzione), ABC Ltd deve dimostrare al fisco che le imposte pertinenti sono state pagate in precedenza allo stato partner dell’accordo (la Cina), in modo tale da ottenere un CTR da XYC LLC.

![]() Per saperne di più: Convenzione sulla Doppia Imposizione tra Italia e Hong Kong: Un update e altre curiosità

Per saperne di più: Convenzione sulla Doppia Imposizione tra Italia e Hong Kong: Un update e altre curiosità

Come si ottiene il CTR

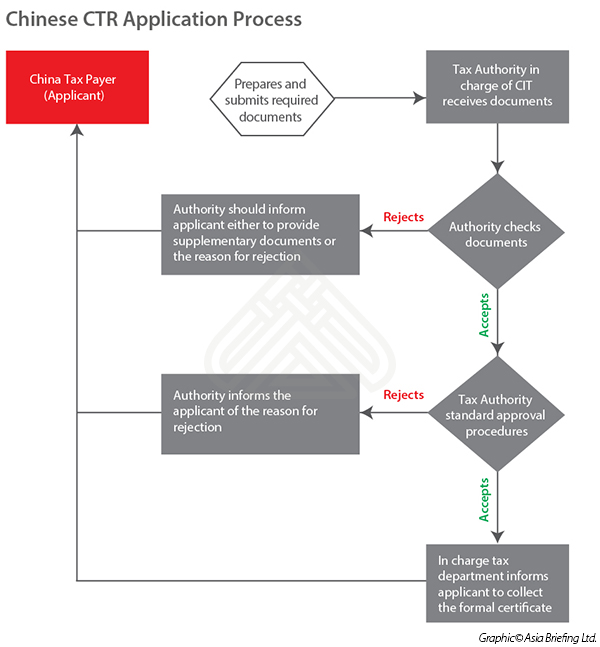

La State Administration of Taxation Circular 2016 No. 40 stabilisce che una società può avanzare richiesta di un CTR per trarre benefici da una DTA e spiega inoltre i passaggi da seguire.

La richiesta del CTR deve essere compilata dalla società cinese o in suo nome. Inoltre, la richiesta deve essere presentata direttamente all’ufficio del fisco a livello nazionale e provinciale competente.

Le autorità locali generalmente richiedono i seguenti documenti (la lista non è esaustiva):

- Modulo di domanda (più copie);

- Fotocopia dei TRC;

- Ricevute fiscali dell’imposta sul reddito societario (Corporate Income Tax, CIT – corrispondente alla nostra IRES) pagata annualmente durante l’anno (oppure una spiegazione formale sul perché la CIT non è stata pagato durante l’anno);

- Contratto o delibera del CDA o ricevuta di pagamento per l’avvio della pratica.

In ogni caso, la lista dei documenti richiesti varia a seconda delle autorità locali. Per questo motivo, è consigliabile contattare l’ufficio imposte locale per una conferma sulla documentazione esatta, poiché un documento mancante potrebbe ritardare la concessione del CTR.

Per la società straniera è fondamentale essere supportata dalla controparte cinese, per assicurarsi di avere i documenti adatti, poiché alcuni possono essere completati o forniti solamente dalla società cinese.

La domanda sarà poi soggetta a due processi di verifica.

Nel primo, l’autorità fiscale controllerà i documenti e potrà (i) respingere la domanda, spiegandone la motivazione; (ii) richiedere una documentazione supplementare; oppure (iii) accogliere la domanda.

Successivamente, una volta che l’autorità fiscale ha accettato la richiesta, la domanda sarà soggetta a un secondo processo di verifica, nel quale la domanda può essere accolta o rigettata con le dovute spiegazioni.

![]() Servizi correlati: Verifica e revisione fiscale

Servizi correlati: Verifica e revisione fiscale

La circolare N.40 stabilisce che il richiedente può fare richiesta per il CTR “in qualsiasi anno esso possa essere qualificato residente fiscale in Cina”, il che significa che un certificato può essere concesso solamente per un determinato anno. Per ottenere il certificato occorrono all’incirca venti giorni lavorativi. Tuttavia, i tempi si possono abbreviare, qualora non si riscontrino problematiche, o allungare qualora alcuni documenti risultino mancanti.

Ottimizzare i vantaggi offerti dal DTA

Dato che il CTR è un documento spesso richiesto per ottenere l’esenzione dalla WHT, una società straniera che effettua dei pagamenti in Cina senza di esso può essere soggetta a una doppia imposizione.

Tuttavia, la domanda per il CTR deve essere depositata in nome della controparte cinese. Se la parte cinese si dimostra incapace di cooperare o gestire la procedura, ogni ritardo o rifiuto può portare alla doppia tassazione.

La domanda per il CTR può inoltre influire, ovviamente, anche sul cashflow della società straniera che si trova vincolata alla doppia tassazione. Infatti, la società dovrà preparare la fattura e, una volta in possesso del CTR, chiedere il rimborso delle imposte versate. In questo caso, le imposte su fatture di grande valore possono presentare delle problematiche.

Una situazione ancora più insidiosa si verifica quando la controparte Cinese non rispetta le scadenze di invio della domanda e la società estera rischia di perdere l’intero valore delle sue ritenute fiscali.

Inoltre, l’attesa per l’ottenimento del CTR può interferire con gli adempimenti fiscali di routine nel Paese di origine della società richiedente. Se la società straniera deve dichiarare il reddito imponibile entro una certa data, determinare il corretto valore senza sapere se il CTR e il credito d’imposta saranno concessi può essere estremamente difficoltoso.

Avvalorarsi di un consulente esperto in Cina può sicuramente essere la chiave per ottenere il CTR velocemente e senza problemi alcuni.

Dezan Shira & Associates può assistere la sua clientela nell’ottenimento di un CTR, affiancando e aiutando la controparte cinese a dialogare con le autorità competenti e, se richiesto, depositare la domanda in nome e per conto della società richiedente.

|

Asia Briefing Ltd. è una controllata di Dezan Shira & Associates. Dezan Shira & Associates è una società di consulenza specializzata nell’assistenza agli investimenti diretti esteri per le società che intendono stabilire, mantenere e far crescere le loro operazioni in Asia. I nostri servizi includono consulenza legale e strategica all’investimento, costituzione e registrazioni societarie, tenuta contabile con redazione di bilanci periodici ed annuali, consulenza fiscale e finanziaria, due diligence, revisione contabile, gestione tesoreria, libri paga e personale, transfer pricing, consulenza IT, sistemi gestionali, deposito marchi e servizio visti. Per maggiori informazioni vi invitiamo a contattarci al seguente indirizzo: italiandesk@dezshira.com o a visitare il nostro sito: www.dezshira.com. Per rimanere aggiornati sugli ultimi trend degli investimenti e del business in Asia, iscrivetevi alla nostra newsletter per ricevere notizie, commenti, guide e risorse multimediali. |

Dezan Shira & Associates Brochure

Dezan Shira & Associates is a pan-Asia, multi-disciplinary professional services firm, providing legal, tax and operational advisory to international corporate investors. Operational throughout China, ASEAN and India, our mission is to guide foreign companies through Asia’s complex regulatory environment and assist them with all aspects of establishing, maintaining and growing their business operations in the region. This brochure provides an overview of the services and expertise Dezan Shira & Associates can provide.

An Introduction to Doing Business in China 2017

Dezan Shira & Associates´ Silk Road and OBOR investment brochure offers an introduction to the region and an overview of the services provided by the firm. It is Dezan Shira´s mission to guide investors through the Silk Road´s complex regulatory environment and assist with all aspects of establishing, maintaining and growing business operations in the region.

New Considerations when Establishing a China WFOE in 2017

In this edition of China Briefing, we guide readers through a range of topics, from the reasons behind foreign investors’ preference for the WFOE as an investment model, to managing China’s new regulations. We discuss how economic transformations have favored the WFOE, as well as the investment model’s utility, and detail key requirements that businesspeople need to examine before initiating the WFOE setup process. We then walk investors through the WFOE establishment process, and, finally, explain the new and idiosyncratic “Actual Controlling Person” regulation.

- Previous Article Asia Investment Brief: Import-Export in Cambodia, Establishing a Foreign Business in Russia, and Solar Power in Vietnam

- Next Article La contraffazione alimentare in Cina: come difendere il proprio marchio e gestire la Proprietà Intellettuale