Estatus de Establecimiento Permanente

By Eunice Ku and Shirley Zhang, Dezan Shira & Associates

Para los extranjeros que hacen negocios en China, los impuestos son siempre una preocupación clave. Como empresa o persona extranjera, los ingresos derivados de China, pueden estar sujetos a impuestos tanto en su país de origen como en China, lo que podría aumentar considerablemente su carga fiscal.

Para los extranjeros que hacen negocios en China, los impuestos son siempre una preocupación clave. Como empresa o persona extranjera, los ingresos derivados de China, pueden estar sujetos a impuestos tanto en su país de origen como en China, lo que podría aumentar considerablemente su carga fiscal.

Según la Ley de Impuesto sobre Sociedades de China (CIT-Corporate Income Tax), una empresa no residente (es decir, una empresa constituida fuera de China y cuya gestión real no está en China) y sin un establecimiento o lugar en China está sujeta al CIT con una tasa de retención del 10% de sus ingresos de origen chino, lo que incluye:

- Ingresos por transferencias de propiedad;

- Ingresos por inversión de capital, tales como dividendos y bonificaciones;

- Ingresos derivados de intereses, rentas y royalties;

- Los ingresos procedentes de donaciones y

- Cualquier otro ingreso.

Una empresa no residente con establecimiento o propiedad en China está sujeta a impuestos sobre todos sus ingresos de origen chinos, así como de los ingresos de origen no-chinos que tienen una conexión real con el establecimiento o propiedad en china, con el 25% CIT. “Conexión real” significa que el establecimiento posee participaciones o derechos de crédito que dan lugar a ingresos, o el establecimiento posee, administra y controla las propiedades que dan lugar a dichos ingresos.

“El establecimiento o propiedad” se definen como aquellos que se dedican a la producción y operaciones de negocios en China, incluyendo:

- Establecimientos de gestión, los centros de operación de negocios y sucursales;

- Las fábricas, granjas y lugares de explotación de recursos naturales;

- Propiedades que ofrecen servicios de mano de obra;

- Propiedades que se dedican a operaciones de ingeniería, como la construcción, instalación, montaje, reparación y prospección, y

- Otros establecimientos o propiedades que llevan a cabo la producción y las operaciones comerciales.

Si la empresa no residente es residente fiscal de una jurisdicción que tiene un acuerdo de doble imposición (DTA-Double Tax Agreement) en vigor con China, puede ser capaz de reclamar la exención del impuesto de sociedades (CIT) si el establecimiento o propiedad no constituye un establecimiento permanente (PE-Permanent Establishment) de conformidad con el artículo de PE bajo el correspondiente DTA. El DTA tiene por objeto impedir que los ingresos sean gravados por dos o más estados a través de créditos fiscales (por ejemplo, permitiendo que el impuesto pagado en un país se compense con el impuesto a pagar en el otro país) y/o exenciones o tipos impositivos reducidos para los tipos de ingresos específicos tales como intereses, royalties y dividendos. Los DTAs también proporcionan seguridad mediante la definición del derecho tributario de cada jurisdicción de los distintos tipos de ingresos generados por las actividades económicas transfronterizas. De acuerdo con el Artículo 7 de los convenios fiscales de China con otros países,

“Los beneficios de una empresa de un Estado Contratante pueden someterse a imposición en ese Estado Contratante, a menos que la empresa realice su actividad en el otro Estado Contratante por medio de un establecimiento permanente situado en él. Si la empresa realiza su actividad de dicha manera, los beneficios de la empresa pueden someterse a imposición en el otro Estado, pero sólo en la medida en la que sean imputables a ese establecimiento permanente. ”

Esto significa que, cuando un residente de un país que tiene un DTA con China realiza un negocio en China a través de un PE, los ingresos derivados por el PE estarán sujetos a impuestos en China. De acuerdo con los diversos DTAs, se puede considerar que las empresas extranjeras tienen un PE en China, si:

- Dispone de un establecimiento o de un centro de negocios en China (lugar fijo PE);

- Dispone de un edificio, una construcción, montaje o proyecto de instalación o actividades de supervisión relacionadas que duran un período de tiempo determinado (Construcción PE);

- Se nombra a un representante en China para firmar contratos o aceptar pedidos en China (representante PE), o

- Dispone de empleados que trabajan en China durante un cierto período de tiempo (representante PE).

PE lugar fijo

Los DTAs definen un PE como “un lugar fijo de negocios mediante el cual el negocio de una empresa se realiza total o parcialmente”, y puede ser una sede de dirección, sucursales, oficinas o fábricas.

El SAT dio a conocer los “Apuntes de Interpretación para el DTA entre China y Singapur (Guoshuifa [2010] No. 75) (‘Circular 75’)” en Septiembre 2010, que ofrece una interpretación detallada de la DTA entre China y Singapur, y es aplicable a disposiciones similares en otros DTAs concluidos por China con otros países. De acuerdo con la Circular 75, un lugar fijo PE debe poseer las siguientes características:

- El lugar de negocios existe realmente;

- El lugar de negocios es relativamente fijo y estable, y

- Todo o parte del negocio de la empresa se lleva a cabo a través del lugar de negocios.

PE Obra en construcción

El PE también puede tomar la forma de un edificio, una construcción, montaje o proyecto de instalación o actividades de supervisión relacionadas con ellos, que duren un período de más de 6 meses (en la mayoría de DTAs). De acuerdo con la Circular 75, las fechas de inicio y fin del periodo de seis meses se determinan basándose en la fecha en que se implementa el contrato firmado (incluyendo todas las actividades de preparación) hasta la finalización del trabajo (incluyendo operaciones de prueba).

Representante PE

Cuando una persona en China actúa en nombre de una empresa no residente, tiene la autoridad para cerrar contratos en nombre de la empresa y lo hace habitualmente, un PE también se constituirá con respecto a cualquier actividad que comprometa a la persona con la empresa. Sin embargo, el uso de un representante independiente (por ejemplo, broker o comisionista general) para llevar a cabo negocios en China, no constituye una PE. La Circular 75 establece que las actividades de un representante deberían cumplir con los siguientes dos requisitos para ser considerado un representante independiente y por tanto no se considerará PE de una empresa:

1. El representante es independiente de la empresa tanto legal como económicamente. Para determinar la independencia se considerarán los siguientes factores:

- El grado de libertad de la actividad comercial del representante;

- Quién asume el riesgo con respecto a la actividad del representante;

- El número de empresas representadas por el representante; y

- La medida en que la empresa depende de los conocimientos profesionales del representante.

2. Cuando el representante independiente lleve a cabo actividades en nombre de la empresa, no debería participar en otras actividades consideradas como económicas propias de la empresa. Por ejemplo, si un representante de ventas vende mercancía a nombre de la empresa con su propio nombre, pero al mismo tiempo actúa como representante que está autorizado a firmar contratos en nombre de la empresa, el representante se considerará representante no independiente y constituirá una PE de la empresa.

El PE no incluye:

- Uso de instalaciones con el único fin de almacenar, exponer o entregar bienes o mercancías pertenecientes a la empresa;

- Mantenimiento del stock de bienes o mercancías pertenecientes a la empresa con el único fin de almacenarlas, exponerlas o entregarlas;

- Mantenimiento del stock de bienes o mercancías pertenecientes a la empresa con el único fin de procesarlas por otra empresa;

- Mantenimiento de un lugar fijo de negocios con el único fin de comprar bienes o mercancías o de recoger información para la empresa;

- Mantenimiento de un lugar fijo de negocios con el único fin de realizar, para la empresa, cualquier otra actividad de carácter preparatorio o auxiliar; y

- Mantenimiento de un lugar fijo de negocios con el único fin de combinar cualquiera de las actividades mencionadas en los sub-parágrafos superiores, siempre que la actividad global del lugar fijo de negocios resultante de esa combinación conserve su carácter preparatorio o auxiliar.

Servicio PE

El PE también se constituye cuando la prestación de servicios, incluyendo servicios de consultoría, por una empresa mediante el envío de sus empleados u otro personal a China, continúe dentro de China durante un periodo o periodos que en total sean más de seis meses o 183 días dentro de un periodo de doce meses, dependiendo del DTA específico (véase la sección “Seis meses vs. 183 días”). La disposición pertinente del tratado fiscal China-EEUU establece que:

“El término “establecimiento permanente” también incluye […] la prestación de servicios, incluidos los servicios de consultoría, por una empresa a través de los empleados u otro personal contratado por la empresa para ese fin, pero sólo cuando dichas actividades continúen (para el mismo o proyectos relacionados) en el país, durante un periodo o periodos que en total sean más de seis meses dentro de un periodo de doce meses”

“Empleados u otro personal” y “servicios”

De acuerdo con la Circular 75, el término “empleados u otro personal contratado por la empresa” se define como empleados de la empresa y otras personas controladas por ella y que reciben instrucciones de la empresa. Mientras tanto, los “servicios” se refieren a actividades profesionales como la ingeniería, la tecnología, la gestión, el diseño, capacitación y servicios de consultoría.

“Proyectos vinculados”

La Circular 75 también enumera los factores que deben considerarse al evaluar si “los proyectos relacionados” se constituyen con el fin de determinar si un Servicio Pe ha sido establecido:

- ¿Están los proyectos cubiertos por un único contrato maestro?;

- Cuando los proyectos están cubiertos por contratos diferentes, ¿estos cerrados estos contratos con la misma / relacionada persona, y es la ejecución de un proyecto un prerrequisito para otro?

- ¿Es la naturaleza del trabajo la misma en los diferentes proyectos?; y

- ¿Se realizan los servicios de los diferentes proyectos por el mismo grupo de personas?

Acuerdos de comisión de servicios como servicio PEs

Desde mediados de 2009, las oficinas de impuestos locales en China han reforzado la administración tributaria de los acuerdos de comisión de servicios en las que el HQ envía personal para trabajar en China. Las empresas matrices en el extranjero podrían ser impugnadas ya que sus acciones constituyen la prestación de servicios a su filial de China y por lo tanto la creación de un Servicio PE en China. Si se constituye un Servicio PE, los honorarios de los servicios estarán sujetos al CIT basándose en la rentabilidad determinada por la autoridad fiscal, así como al impuesto de sociedades o impuestos sobre el valor añadido y otros impuestos locales recargados (véase el siguiente artículo sobre “Implicaciones Tributarias de un Servicio de Establecimiento Permanente”).

En 2009, el SAT emitió la “Información relativa a la inspección de recaudación del CIT de Entidades Extranjeras” Provisión para servicios a empresas nacionales a través de acuerdos de comisión de servicios [Jibianhan [2009] No. 103]”, instando a las autoridades fiscales en todas las provincias y ciudades para auditar empresas en los sectores manufacturero y servicios, a fin de evaluar si sus acuerdos de personal extranjero enviados a trabajar en China son acuerdos de comisión de servicios de buena fe o de hecho son servicios ofrecidos de forma encubierta. En este último caso, se requiere que las autoridades fiscales locales pertinentes evalúen si el acuerdo constituye un PE, en cuyo caso las entidades extranjeras serán responsables del CIT y de pagos atrasados y multas.

De acuerdo con la Circular 75, cuando la sociedad matriz envía personal a su filial china por la solicitud de este último, y dicho personal se emplea por la filial con la filial teniendo el derecho directo de su trabajo y asumiendo las responsabilidades por el trabajo y los riesgos, las actividades de dicho personal no constituyen un PE de la empresa matriz. Bajo estas circunstancias, los honorarios pagados a dicho personal por las filiales, ya sea directamente o a través de la empresa matriz, no estarán sujetas al CIT u otros impuestos. Más bien, se considera como distribución del ingreso del personal interno de la filial. El pago se puede considerar como gastos para la filial, y están sujetas al IIT en China.

La Circular 75 proporciona los siguientes factores para ayudar a evaluar si el personal adscrito asignado a la FIE china, trabajan de hecho para la empresa matriz en el extranjero en lugar de para la filial:

- La empresa matriz en el extranjero tiene la autoridad sobre el trabajo de los adscritos y asume la responsabilidad y riesgos correspondientes;

- El número de adscritos a la filial y el criterio de tal asignación son decididos por la empresa matriz extranjera;

- Los sueldos y salarios de los adscritos correrán a cargo de la empresa matriz extranjera; o

- La empresa matriz en el extranjero obtiene beneficios de la filial de la asignación de dicho empleado.

Si se cumple alguna de las condiciones anteriores, las autoridades fiscales podrán determinar que expatriados trasladados están trabajando para la empresa matriz. En este caso, las cláusulas de PE se aplicarán para determinar si está constituido un servicio PE.

Punto práctico:

Las interpretaciones legislativas pueden ser diferentes a lo largo de China gracias a las diferentes prácticas de los funcionarios del gobierno chino. Nos hemos encontrado con casos en los que:

- El registro de una PE se vio obstaculizado por los funcionarios fiscales locales;

- Los impuestos no se cargaron cuando el cliente era una empresa de propiedad estatal; y

- Los funcionarios fiscales consideraron que se había constituido una PE con factores adicionales “suaves”

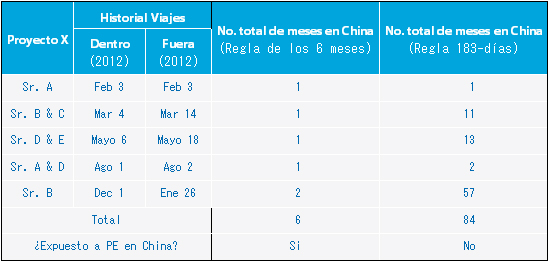

Seis meses vs. 183 días

En la actualidad, China ha firmado DTAs con 97 países diferentes, además de Hong Kong y Macao. Generalmente, los DTAs anteriores adoptaron la regla de los seis meses, mientras que los DTAs más recientes utilizan la regla de los 183 días. Los países que adoptan la regla de los 6 meses incluyen Suiza, Noruega, Italia, Francia, EEUU, Alemania, Nueva Zelanda y el Reino Unido. Los países que adoptan la regla de los 183 días incluyen Singapur, Hong Kong, Macao, Bélgica y Finlandia.

¿Cómo se cuentan los seis meses?

El cálculo del inicio del periodo se inicia el mes en el que los expatriados llegan por primera vez con el objetivo de la realización del servicio, hasta el mes en el que los expatriados se van tras la finalización del servicio. Se ignora el número exacto de días. Más bien, la prestación de servicios en China para un solo día al mes está considerada como prestación de servicios para un mes entero. Sin embargo, si el expatriado está en China para llevar a cabo los servicios pertinentes durante 30 días consecutivos, se deducirá un mes. Un PE está constituido si el expatriado está en China durante más de seis meses, de acuerdo con este método de cálculo en cualquier periodo de 12 meses. Método de cálculo según lo estipulado en la Circular Guoshuihan [2007] No. 403 que fue invalidada en enero de 2011. Sin embargo, a partir de ahora, no se han fijado nuevas normas para reemplazarlo, y las autoridades tributarias siguen adoptando este método de cálculo del periodo de seis meses.

¿Cómo se cuentan los 183 días?

De acuerdo a la Circular 75:

- Los 183 días se cuentan a partir de la fecha en la que el empleado(s) de la empresa no residente llegan por primera vez a China para prestar los servicios, hasta la fecha en que los servicios están completados y entregados;

- Se deben contar todos los días gastados por todos los empleado (s) de la empresa no residente en China en el mismo proyecto;

- Si varios empleados trabajan en China el mismo día, ese día debe ser considerado como un día, pero no varias veces. Por ejemplo, cuando una empresa de Singapur envía 10 personas a trabajar a China durante 3 días para un determinado proyecto, se considerará que los empleados han trabajado en China durante 3 días y no durante 30 días.

- Cuando un proyecto de servicio tiene una duración de varios años, pero el límite de 183 días se cumplió en un solo periodo de 12 meses, el PE todavía se constituirá con respecto a la totalidad del proyecto.

Dependiendo de si la norma de los seis meses o 183 días es aplicable, el resultado de que un PE esté constituido varía con el límite para la constitución de un PE muy inferior bajo la norma de los seis meses (véase la tabla adjunta de más abajo).

|

INTRODUCCIÓN A DEZAN SHIRA & ASSOCIATES Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com |

- Previous Article China Aclara Plusvalías en virtud del DTA

- Next Article Implicaciones Fiscales de un Servicio de Establecimiento Permanente